Taxa básica de juros

A taxa básica de juros (taxa Selic) é o principal instrumento do Banco Central do Brasil (BC) para o controle da inflação. Neste post discutiremos sobre a relação entre a taxa Selic, consumo e inflação.

Taxa Selic, consumo e inflação

O Comitê de Política Monetária do Banco Central (Copom) é quem define as alterações na taxa básica de juros. O Copom utiliza estatísticas e projeções sobre diversas variáveis, por exemplo, os cenários interno e externo da economia, a trajetória da dívida pública, inflação, mercado de trabalho, dentre outras variáveis.

No intuito de controlar a inflação e manter o poder de compra do brasileiro, o Copom se reúne periodicamente para discutir e avaliar sobre uma possível modificação ou manutenção da taxa Selic.

A queda na taxa básica de juros torna mais barato o acesso ao crédito e tende a estimular o consumo. Se a demanda por bens e serviços aumenta, espera-se que os preços sigam na mesma direção. Logo, o cenário esperado é uma alta nos preços de bens e serviços, ou seja, aumento da inflação.

Por outro lado, o aumento na taxa Selic torna mais restritivo o acesso ao crédito e tende a desestimular o consumo. Se a demanda por bens e serviços diminui, espera-se que os preços sigam na mesma direção. Desta forma, o cenário previsto é uma queda nos preços de bens e serviços, ou seja, queda da inflação.

O exemplo da pandemia e do pós-pandemia

Entre março de 2020 e março de 2021, a taxa Selic permaneceu em um dos patamares mais baixos da sua série histórica: 2% ao ano. Neste período enfrentamos o contágio de 2019 e tornou-se necessário estimular a economia, principalmente através do consumo. Verificamos, por exemplo, um boom no setor imobiliário e um aumento exponencial no e-commerce. Conforme dados do Instituto Brasileiro de Geografia e Estatística (IBGE), a inflação oficial entre março de 2020 e março de 2021 foi de 6,17%.

Em abril de 2021, o BC iniciou o ciclo de alta da taxa básica de juros, antecipando que a forte demanda por bens e serviços observada durante a pandemia poderia se manter persistente também no pós-pandemia e que isso traria consigo uma elevação nas expectativas da inflação.

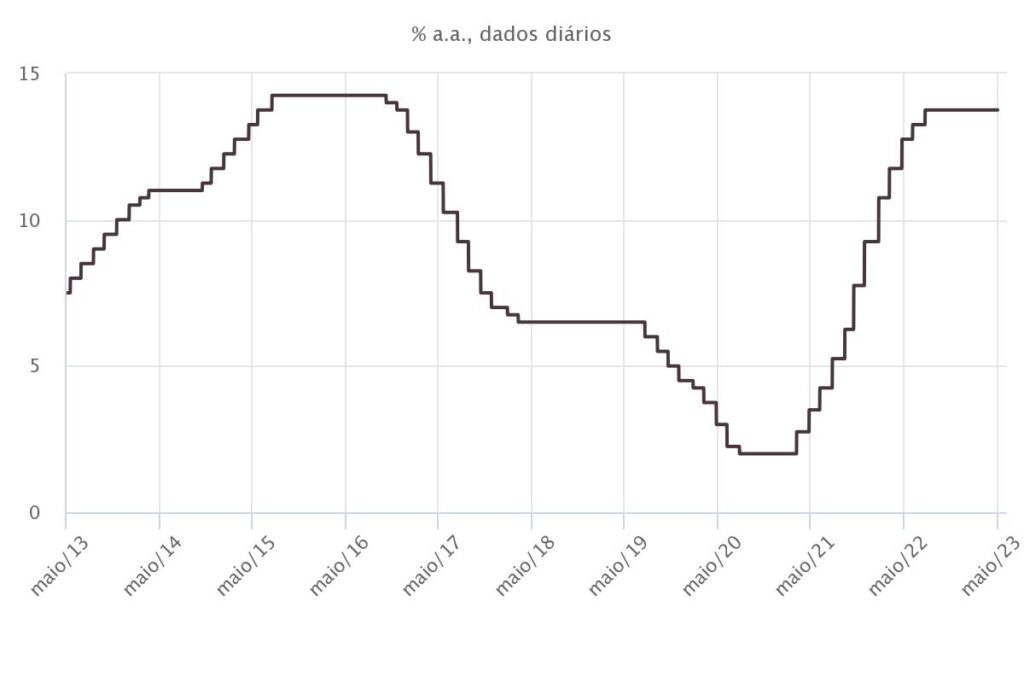

No gráfico a seguir temos a evolução da taxa Selic e torna-se mais evidente o ciclo de aperto monetário iniciado em abril de 2021.

Ao final de 2021 a taxa Selic estava em 9,25% ao ano. Porém, o efeito da elevação (queda) desta taxa sobre a inflação não ocorre de imediato e segundo modelos econômicos leva em média de 6 a 9 meses para tornar-se significativo.

Apesar da rápida intervenção do Banco Central, a inflação oficial acumulada em 12 meses saiu de 6,17% em março de 2021 para 10,04% em dezembro de 2021, embora a taxa básica de juros tenha sido modificada de 2% ao ano para 9,25% ao ano neste período.

O cenário atual e as expectativas futuras

Atualmente a taxa Selic está em 13,75% ao ano e a inflação oficial acumulada entre abril de 2022 e abril de 2023 ficou em 4,18%. Embora nos últimos 12 meses a inflação tenha apresentado queda em diversos segmentos que são analisados, isso não significa que a tendência se mantenha para os meses seguintes, tampouco que a taxa básica de juros apresente sucessivas quedas de agora em diante.

De acordo com o Boletim Focus do BC, um relatório com as projeções de agentes econômicos e do mercado financeiro sobre diversos indicadores importantes da economia, a projeção para a inflação oficial acumulada ao final do ano de 2023 é de 6,03% e a expectativa para a taxa Selic ao final de 2023 é de 12,50% ao ano.

Tanto o BC quanto os agentes econômicos e o mercado financeiro determinam as expectativas futuras da taxa básica de juros e da inflação oficial a partir da análise de diversas variáveis, tais como, a política fiscal do governo, aumento ou queda nos impostos, preço internacional das commodities, nível de desemprego, oferta de crédito, dentre outros fatores.

Para o leitor interessado em maiores detalhes sobre o contexto atual da taxa básica de juros, bem como suas expectativas, indicamos a leitura da ata da 254ª reunião do Copom, realizada entre os dias 2 e 3 de maio de 2023, e que está disponível de forma pública e gratuita no site do Banco Central.

Referências

Instituto Brasileiro de Geografia e Estatística (IBGE): www.ibge.gov.br

Banco Central do Brasil (BC): www.bcb.gov.br