A queda de juros pode beneficiar os bancos?

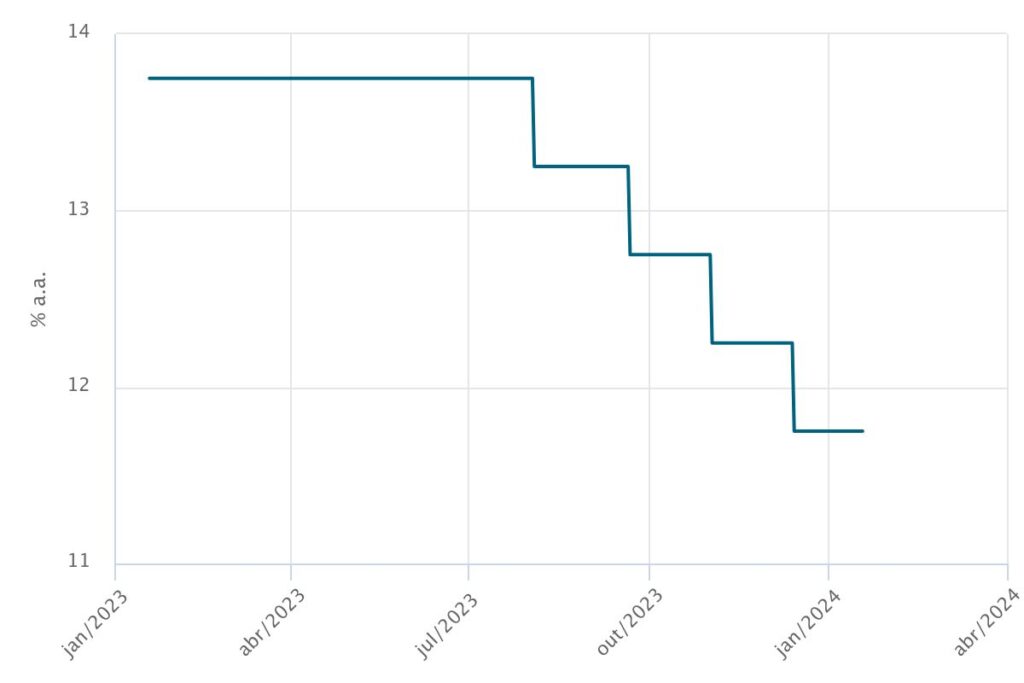

No segundo semestre de 2023 verificamos o início do ciclo de queda da taxa de juros. A taxa Selic saiu do patamar de 13,75% ao ano e terminou o ano em 11,75% ao ano. Além disso, de acordo com o Relatório Focus do dia 12 de janeiro de 2024 – divulgado pelo Banco Central -, o mercado espera que ao final deste ano a Selic estará em 9% ao ano. Portanto, o mercado acredita na queda dos juros. Em nosso ver, se este cenário se concretizar isso pode beneficiar os bancos. A nossa tese é sustentada com base nos elementos apresentados a seguir.

1) Redução na inadimplência

A queda de juros acompanhada do controle da inflação tende a reduzir a inadimplência, o que é benéfico para os bancos. Com efeito, uma das principais fontes de receita para os bancos decorre dos juros dos empréstimos e financiamentos que ele concede. Assim, quando os juros e a inflação estão situados em patamares mais baixos, torna-se mais provável que os devedores consigam honrar seus compromissos. Portanto, espera-se que as provisões de crédito de liquidação duvidosa (PCLD) diminuam.

2) Aumento na demanda por crédito

Um segundo elemento benéfico para os bancos é o provável aumento na demanda por crédito. De fato, quando os juros estão em um ciclo de baixa isso tende a favorecer a economia como um todo, pois o custo de crédito para as pessoas e as empresas diminui. Por exemplo, as pessoas podem se animar em comprar um imóvel ou carro financiado. Além disso, as empresas se sentem mais motivadas a contrair empréstimos para expandir os negócios, pois a depender do setor de atuação da companhia torna-se mais provável que o retorno sobre o investimento seja superior ao custo da dívida.

3) Diminuição no custo de captação

Para oferecer dinheiro ao mercado, primeiramente os bancos precisam captá-lo. O saldo das contas corrente e poupança, bem como a venda de produtos de renda fixa – CDB, LCI e LCA – são algumas das fontes de captação. Dado que a remuneração desses passivos, no geral, equivale a um percentual do CDI, que por sua vez, corresponde a um percentual da Selic. Então, a queda de juros tende a diminuir o custo de captação. Ou seja, obter dinheiro no mercado ficará mais barato para os bancos.

Conclusão

Em nossa opinião, a queda de juros tende a beneficiar os bancos. De fato, a nossa tese é sustentada em três possíveis efeitos esperados: redução na inadimplência, aumento na demanda por crédito e diminuição no custo de captação. Porém, a economia não é uma ciência exata. Portanto, ficaremos atentos ao desempenho dos bancos em 2024.

Se você concorda ou discorda da nossa tese, escreva um comentário. Ficaremos felizes em conhecer o seu ponto de vista!